Geldanlage in Sachwerte: Warum nicht Edelmetalle statt Immobilien & Co.?

Tour de France: Der Träger des Gelben Trikots steht im Rampenlicht. Alle sprechen vom Tour Sieger - die Mannschaft steht im Abseits des Medienrummels. Was oft vergessen wird: Der Erfolg ist ein Produkt der Mannschaftsleistung. Durch geschicktes Zusammenspiel, Taktik, Verpflegung und Getränke besorgen und Windschattenfahren haben die unauffälligen Helfer dem Sieger die Etappen so leicht wie möglich gemacht.

Ähnlich ist es in der Vermögensanlage. Um ein Vermögen langfristig und sicher aufzubauen, bedarf es einem gelungenen Zusammenspiel von Geld- und Sachwerten. Die Taktik muss stimmen, damit Sie ihr Vermögen erfolgreich und sicher durch Haussen, Marktkorrekturen und Finanzkrisen steuern. Bei Finanzmarktkrisen und Marktverwerfungen an den Börsen, die mehr oder weniger stark ausfallen, benötigt ihr Vermögen Rückenwind durch wertbeständige Anlagen. Eine ausgewogene Vermögensstruktur unterstützt Sie, um auf holprigen Wegen ins Ziel zu kommen und um nachhaltige Vermögensverluste zu vermeiden.

Die deutschen Privathaushalte lieben Geldwertanlagen

Nach einer Erhebung der Deutschen Bundesbank belief sich das Geldvermögen der Privathaushalte zum 1. Quartal 2017 auf rund 5.675 Milliarden Euro.

Diese unvorstellbare Geldmenge als Zahl: 5.675.000.000.000 Euro

Die Bestände an Bargeld, Sichteinlagen und Anleihen betrugen 2.349 Milliarden Euro. Damit halten die Deutschen über die Hälfte des Geldvermögens direkt in Geldwertanlagen. Die Höhe der Geldwertanlagen ist wesentlich höher anzusetzen, da weitere 2.136 Milliarden Euro des Geldvermögens bei Versicherungen und Pensionseinrichtungen angelegt wurden. Diese Gesellschaften legen einen Großteil der Kundengelder wiederum in Geldwerten an. Somit sind die Privathaushalte indirekt noch höher in Geldwertanlagen investiert.

Wo liegt das Risiko? Warum sind Geldwertanlagen nicht sicher?

Viele Deutschen suchen sichere Geldanlagen und legen deshalb ihre Ersparnisse gerne in Geldwerten wie Sparbücher und Festgelder an. Diese vermeintlich sicheren Geldanlagen sind alles andere als risikolos. In einem Niedrigzinsumfeld werfen die Anlagen so gut wie keine Zinsen ab. Wer richtig rechnet erkennt das Dilemma: Die Null- oder Minizinsen sind um die Kosten der Geldanlage, Steuern und Inflation zu kürzen. Das Ergebnis wird negativ. Die Sparer sitzen ganz schön im Schlamassel. Ihre Geldwertanlagen werden still und heimlich entwertet.

Inflation vernichtet Ihr Geld

Die Situation spitzt sich zu, wenn eine Kombination aus hohen Staatsschulden und einer dramatisch steigenden Geldmenge zu hohen Inflationsraten führt. Gelingt es dem Staat nicht, die Inflation zu stoppen oder umzukehren, ist der Kollaps sehr nahe. Bei einer galoppierenden Inflation werden Güter und Dienstleistung täglich oder sogar stündlich teurer. Dann rückt das Ende von einer Währung näher und näher. Die Geschichte lehrt uns: Papiergeld und Geldwertanlagen werden wertlos. Die Deutschen können ein trauriges Lied davon singen. Währungsreformen in Deutschland gab es 1924, von 1971 bis 1973 und 1948 in der Westzone. 1923 wurden laut Wikipedia im November 1923 1.000.000.000.000 Mark auf eine Rentenmark umgestellt.

Wenn nichts mehr hilft: Kommt die Währungsreform!

Eine mögliche Lösung aus einer Hyperinflation: Der Staat sucht einen "Neuanfang" über eine Währungsreform. Die Geldwertinhaber sind dabei die großen Verlierer. Ihre Ersparnisse werden wertlos. Besitzer von Sachwerten kommen mit einem blauen Auge davon und Edelmetallanleger befinden sich auf der Siegerstraße. Gold und Silber sind klassische Krisengewinner. Edelmetalle schützen vor Wertverfall. Sie können als Zahlungs- und Tauschmittel eingesetzt werden, werden weltweit gehandelt und können jederzeit in die "neue" Währung eingetauscht werden. Edelmetalle sind unter allen Sachwerten der beste Schutz, so eine Art Versicherung, vor Inflation und Währungsreformen. Wie sagt man so schön: Papiergeld vergeht - der Wert von Gold und Silber besteht.

Wie funktionieren Geldwerte?

Geldanlagen in Sparbücher & Co. gehören zu den Geldwerten. Einfach dargestellt: Sie legen Geld an, eigentlich leihen Sie die Ersparnisse dem Empfänger, und bekommen dafür Zinsen. Sie vertrauen darauf, dass Sie Jahre später das Geld bei Fälligkeit oder Abruf wieder zurückbekommen und die Kaufkraft erhalten bleibt. Wie wir bereits erfahren haben, ist das nicht sicher, wenn Ihnen Inflation oder Währungsreformen einen Strich durch die Rechnung machen.

Wie funktionieren Sachwertanlagen?

Immobilien, Aktien, Vermögensgegenstände (Kunst, Auto etc.) und Edelmetalle sind klassische Sachwerte. Bei bestimmten Sachwerten erhalten Sie während der Haltedauer in der Regel laufende Erträge. Bei Immobilien sprechen wir von Mieteinnahmen und bei Aktien von Dividenden. Ein Problem: Wenn Sie Geld in Sachwerte anlegen und später wieder in Geld umtauschen (verkaufen), kann sich der Wert verändert haben. Sie bekommen mehr oder weniger zurück oder können das angelegte Geld vollständig verloren haben. Deshalb sollten Sie bei Sachwertenanlagen auf die Wertbeständigkeit achten. Ein großer Vorteil bei Sachwerten: Sie schützen vor Inflation und Geldentwertung. Das ist dann der Fall, wenn der Wert in Höhe der Inflationsrate steigt. Eine Immobilie oder Edelmetalle werden nie ganz wertlos. Auch nach einer Währungsreform sind sie vorhanden, haben einen Wert oder von der Krise profitiert.

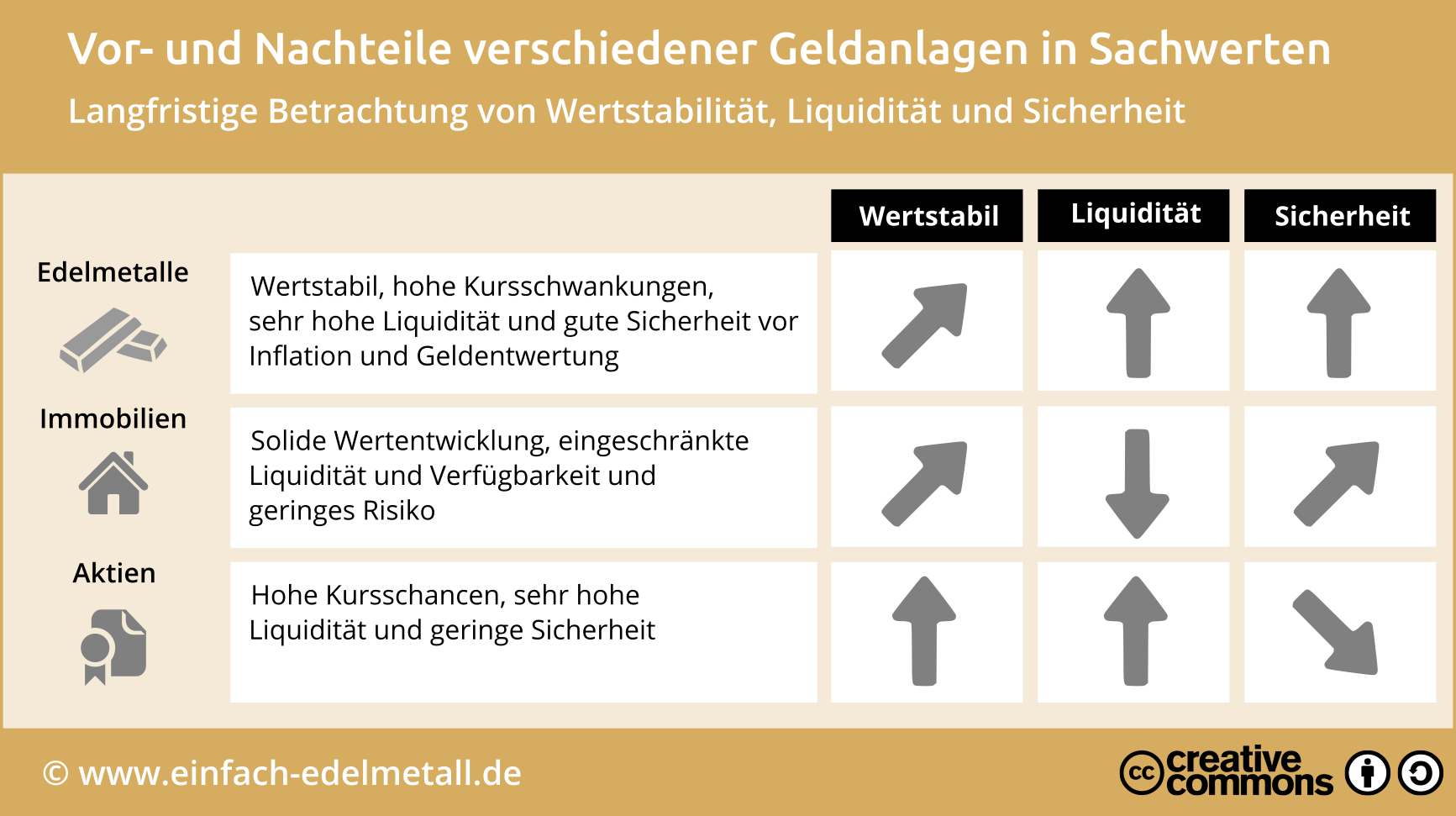

Vor- und Nachteile verschiedener Geldanlagen in Sachwerten

Wie jede Anlageart haben Sachwerte Vor- und Nachteile. Sie unterscheiden sich hinsichtlich Werthaltigkeit, Austauschbarkeit bzw. Liquidität, Kostenstruktur und praktischen Nutzen. Hierzu ein kleiner Überblick zu Immobilien, Aktien und Edelmetallen:

- Immobilien: Die Werthaltigkeit war in Deutschland gut. Immobilien waren in der Langfristbetrachtung in der Lage durch Wertzuwächse die Inflation auszugleichen. Immobilien kann man bewohnen oder vermieten, deshalb ist der praktische Nutzen sehr gut. Liquide sind Immobilien nicht. Ein Verkauf kann länger dauern und ist nicht in Teilen möglich. Die Kosten sind hoch: Beim Kauf fallen meist mehr als 10 % Kaufnebenkosten an. Zudem sind Verwaltungs- und Instandhaltung zu tragen.

- Aktien: Langfristig können Aktien gute Erträge und Wertzuwächse erwirtschaften. Ein praktischer Nutzen ist nicht vorhanden. Die Liquidität ist sehr hoch. Die einmaligen Kosten beim Kauf und die laufenden Kosten sind gering.

- Edelmetalle: Gold und Silber können langfristig gute Wertzuwächse erzielen. Die Kursschwankungen sind hoch. Ebenso die Liquidität. Die Kaufkosten sind je nach Anlageart gering oder hoch. Die laufenden Kosten gering.

Die nachfolgende Infografik zeigt, wie die Sachwertanlagen Edelmetalle, Immobilien und Aktien in Bezug auf Wertstabilität, Liquidität und Sicherheit zu bewerten sind.

Infografik: Vor- und Nachteile verschiedener Geldanlagen in Sachwerten

Sie dürfen diese Infografik gerne auf Ihrer Webseite bzw. in Ihren Publikationen verwenden. Bitte beachten Sie unsere Hinweise zur Nutzung unserer Infografiken. Download: Infografik herunterladen

Bei Edelmetalle überzeugen noch weitere Vorteilen:

- Inflationsschutz: Edelmetalle wachsen nicht nach und können nicht künstlich hergestellt werden. Kurzum: Sie sind nicht beliebig vermehrbar – im Gegenteil. Sie werden immer rarer weil die natürlichen Reserven schwinden und die Nachfrage steigt. Edelmetalle erwiesen sich über Jahrhunderte als wertstabil und bieten einen guten Schutz gegen Geldentwertung und Inflation.

- Vermögensabsicherung: Gold und Silber korrelieren wenig oder nicht mit Anlagen wie Immobilien oder Aktien. Legen Sie deshalb einen Teil Ihres Vermögens in Edelmetalle an. In turbulenten Marktphasen, wenn Aktien in den Keller rauschen oder Immobilienblasen platzen, ist auf Gold und Silber Verlass. Die Edelmetallpreise steigen und können Vermögensverluste der traditionellen Geld- und Sachwertanlagen ausgleichen. Diversifizieren Sie Ihr Vermögen mit Edelmetallanlagen, um gegen zukünftige Marktrisiken und Krisen gewappnet zu sein.

- Krisenschutz: Bei Börsencrashs oder Krisen flüchten Anleger in Edelmetalle. Die Kurse steigen. Edelmetalle sind so eine Art Versicherung bzw. Absicherungsstrategien gegen Marktverwerfungen und Katastrophen.

- Steuervorteile: Bei Geldanlagen, Aktien und Anleihen zahlen Sie Abgeltungsteuer. Realisierte Kursgewinne bei Edelmetalle sind nach einem Jahr Haltedauer steuerfrei. Zudem zahlen Sie bei physischen Goldanlagen keine Mehrwertsteuer.

- Mobil und liquide: Physisches Edelmetalle können Sie in die Tasche stecken und ein Umtausch in Bargeld ist jederzeit möglich.

- Smarte Abwicklung: Physische Edelmetalle können Sie im Rahmen des Geldwäschegesetztes anonym kaufen. Anlagen sind im Gegensatz zu Immobilien auch in kleinen Beträgen möglich. Die Abwicklung bzw. Käufe und Verkäufe gehen einfach und schnell.

Vermögensaufbau, Vermögenssicherung und Vermögenserhalt erfordert Taktik und ein geschicktes Zusammenspiel zwischen verschiedenen Geld- und Sachwerten. Die deutschen Anleger sind überwiegend in Geldwerten investiert und gehen damit hohe Risiken ein. Zinserträge werden häufig von der Inflation, Produktkosten und Steuern aufgefressen. Sachwerte bieten einen guten Inflationsschutz und können Geldentwertungen langfristig ausgleichen. Edelmetalle haben unter den Sachwerten eine Sonderstellung. Sie sind wertstabil, schützen vor Geldentwertungen und eignen sich als Krisenschutz und zur Vermögenssicherung.

Wer sein Vermögen oder Wertpapierdepot breit aufstellen will, soll vor allem an Gold oder Silber zur Beimischung denken. Studien sprechen für die Risikostreuung. Eine Portfoliodiversifikation mit Gold und Silber macht Sinn, besonders in Krisenzeiten.

Silberpreise unterliegen extremen Wertschwankungen. Häufig bewegen sich die Kurse längere Zeit gar nicht, danach steigen oder fallen sie umso heftiger. Das Auf und Ab der Silberkurse sind schwer prognostizierbar. Hier finden Sie die Meinungen vieler Experten und Argumente, die für einen Anstieg sprechen.

Silber ist ein wertvoller Rohstoff für viele Produkte und industrielle Fertigungsverfahren. Wird der Silberpreis steigen? Auswirkungen auf die Silbernachfrage und Preise?